Los españoles empiezan a trabajar para sí mismos de aquí a finales de 2019, ya que desde el 1 de enero hasta el pasado jueves, 27 de junio, Día de la Liberación Fiscal, es el tiempo que han tenido que dedicar este año al pago de impuestos. El informe que elabora todos los años el think tank Civismo da buena idea de lo que supone realmente la carga tributaria en España.

La mayoría de los contribuyentes no son conscientes de su factura impositiva, dado que las remuneraciones que ingresan en sus cuentas son en términos netos, una vez descontado el pago de IRPF y cotizaciones sociales (tanto por parte del trabajador como a cargo de la empresa), que es lo que se conoce como «cuña fiscal». Si a ello se le suma, posteriormente, el IVA y otros tributos estatales, autonómicos y municipales, como el IBI, Impuestos de Patrimonio, Sucesiones, Donaciones o Impuestos Especiales, entre otros, el resultado final es que el español medio ha tenido que trabajar 178 jornadas este año para cumplir con Hacienda.

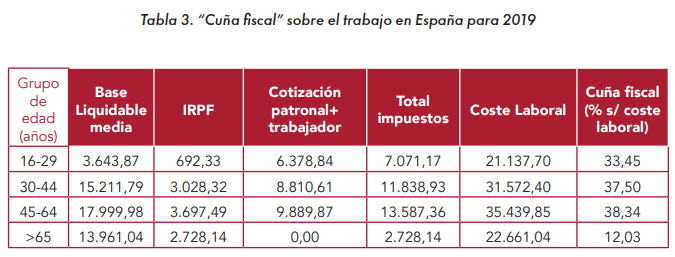

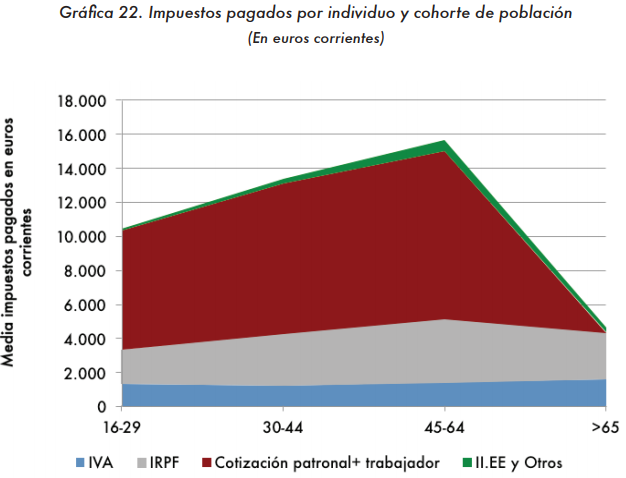

En términos monetarios, estos significa que el contribuyente medio paga algo más de 12.000 euros al año en impuestos, unos 1.000 euros al mes, lo que equivale al 42% de su sueldo real (el coste laboral medio, incluyendo IRPF y cotizaciones de empleado y empleador, asciende a 28.698 euros al año). Esta carga varía en función de la cohorte de edad de los trabajadores, al oscilar entre los 9.426 euros de media que abonan los jóvenes menores de 30 años (normalmente con sueldos más bajos) y los 15.662 de los profesionales ubicados entre los 45 y 64 años. Los jubilados, mayores de 65, son, con diferencia lo que menos impuestos pagan, al estar exentos de cotizaciones sociales.

De esos 178 días trabajando para el Estado, el coste de las cotizaciones representa 103 jornadas, el IRPF 34, el IVA otros 25, Especiales 11 y 5 el resto. El grueso de la carga fiscal, por tanto, se concentra sobre las rentas del trabajo, la ya citada «cuña fiscal» (IRPF y cotizaciones), cuyo pago reduce de forma muy sustancial el sueldo neto que perciben los trabajadores.

Así, los jóvenes de entre 16 y 29 años cobran de media 66,55 euros por cada 100 euros de coste laboral (sueldo real), dado que su «cuña fiscal» asciende al 33,45%; entre 30 a 44 años, se sitúa en el 37,5%; de 45 a 64 años, el trabajador apenas retiene 61,66 euros de cada 100 abonados por la empresa (38,34%); finalmente, entre los mayores de 65 años, la fiscalidad directa supone que, de cada 100 euros, se perciban aproximadamente 88 de forma efectiva, con lo que la su «cuña fiscal» baja al 12,03% por la ausencia de cotizaciones sociales.

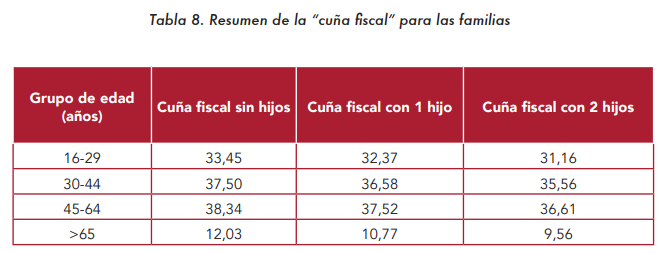

Esta «cuña» varía en función del número de hijos, tal y como muestra el siguiente gráfico.

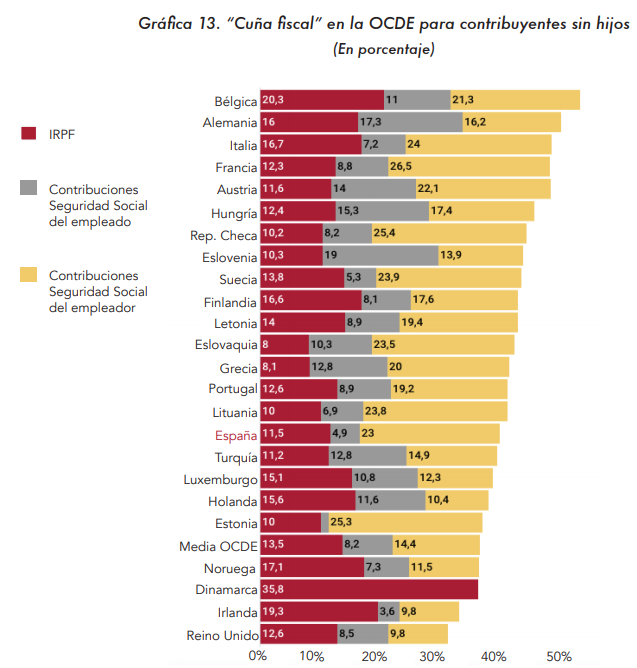

De este modo, la «cuña fiscal» en España se sitúa entre las más altas de los países desarrollados (OCDE). En concreto, los trabajadores españoles pagan 3,3 puntos porcentuales más en IRPF y cotizaciones, un 39,4%, frente al 36,1% que registra de promedio la OCDE.

«Solamente 15 de las 34 economías desarrolladas que integran la OCDE tienen una cuña fiscal más alta que la de España, lo que significa que las otras 19 mantienen unos gravámenes al trabajo menores. No se sostiene, por tanto, el mito de que España es un país de impuestos bajos», según señala el informe.

¿Qué recibimos a cambio?

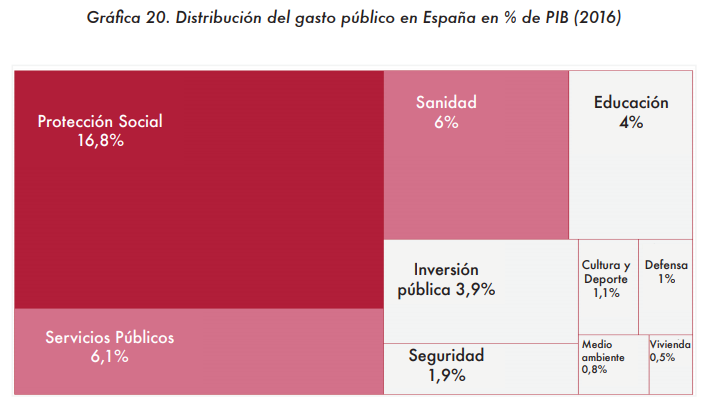

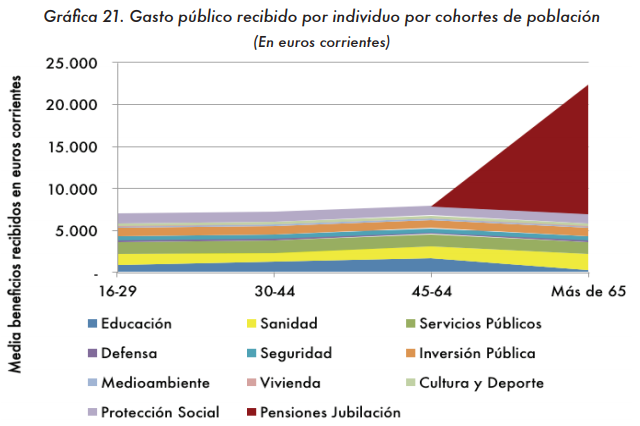

Llegados a este punto, cabe preguntarse qué reciben los contribuyentes a cambio de tener que entregar más del 40% de su sueldo real al Fisco. España dedica el 42,2% de su riqueza al gasto público, lo que supone en torno a 472.000 millones de euros anuales para sostener, básicamente, el llamado «Estado del Bienestar», cuyo coste ronda los 315.000 millones (28,1% del PIB).

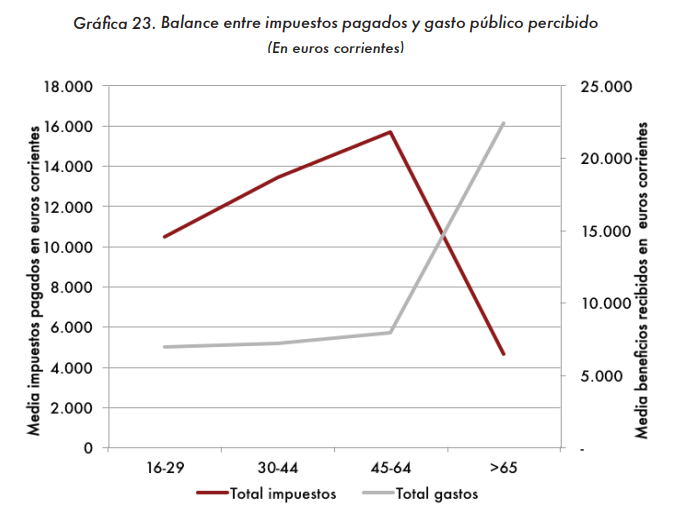

El máximo abono de impuestos (15.662,24 euros) se produce en la edad laboral madura del individuo, pero, conforme se aproxima la edad de jubilación, el pago de impuestos cae drásticamente, hasta situarse en 4.620,31 euros tras el retiro.

Por otro lado, el principal «beneficio» estatal que percibe un contribuyente es lapensión pública (15.454 euros anuales a precios corrientes), seguido del gasto sanitario (1.919,68 euros). Estas prestaciones, sin embargo, son mucho más reducidas durante la vida laboral del contribuyente: entre 45 y 64 años, los tres «beneficios sociales» más importantes son la educación (1.624,25 euros anuales), los servicios públicos (1.461,84) y la sanidad (1.451,47); mientras que en las cohortes más jóvenes, los gastos más relevantes son los de los servicios públicos, seguidos de la sanidad y la protección social.

Así pues, la percepción de servicios y rentas estatales aumenta conforme la edad del contribuyente avanza, hasta dispararse con la llegada de la jubilación. «El valor económico de lo percibido por una persona se más que triplica, pasando de 6.934,42 euros nominales entre los 16 y 29 años hasta 22.388,80 euros a partir de los 65».

Esto significa que menos de un quinto de los contribuyentes reciben más de lo que aportan año tras año al Estado. Dicho de otro modo, el 80% paga en impuestos más de lo que recibe del Estado en forma de servicios y prestaciones, al menos hasta la edad de jubilación. El sistema público de pensiones explica por sí mismo el 70% de la diferencia entre impuestos pagados y prestaciones recibidas para la población en edad de trabajar.

De este modo, los trabajadores aceptan pagar durante 35 años (carrera de cotización tipo) entre 3.515,33 euros (en edad laboral temprana) y 7.775,23 euros anuales (en edad laboral adulta) por encima de lo percibido en servicios públicos para recibir en el futuro, cuando se jubilen, un beneficio neto en forma de pensión, sanidad y dependencia por importe de 17.768,49 euros anuales durante 20 años (esperanza de vida tras la jubilación).

En el fondo, esto implica que los trabajadores únicamente están redistribuyendo sus ingresos a lo largo del tiempo a través del Estado, ya que sacrifican ingresos presentes por el pago de impuestos para, en teoría, poder disfrutar de pensiones, sanidad y dependencia provistas por el Estado durante su edad de retiro.

Sin embargo, tal y como advierte el informe, esta transferencia intertemporal de recursos está sometida a diversas «incertidumbres» que el ciudadano no puede controlar, desde la subida de impuestos y cotizaciones durante su vida laboral hasta recortes en las prestaciones futuras por cambios demográficos o problemas financieros del Estado.

En resumen, «una persona recibe más dinero del Estado del que ha pagado en función de cuál sea la cuantía de la pensión pública que perciba en el futuro y de la evolución de las cotizaciones abonadas durante su vida laboral. Excluyendo el sistema de Seguridad Social, el pago de impuestos no sale rentable para más del 80% de los contribuyentes en edad laboral», concluye el texto.