El auge de la demanda atrae la inversión de fondos privados en promociones enteras creadas específicamente para el arrendamiento. Persiguen obtener rentabilidades entre el 3,5% y 4%

El mercado del alquiler residencial es la última gallina de los huevos oro del inmobiliario español. Mientras la compraventa de viviendas se estabiliza, el arrendamiento sigue ofreciendo nuevas vías para obtener beneficios y maximizar las rentabilidades, de ahí que cada vez haya más fondos e inversores privados dispuestos a exprimir el mercado y sacarle el máximo jugo.

La última tendencia de ese interés se llama build to rent -construir para alquilar- y empieza a atraer a a grandes fondos institucionales, principalmente internacionales, ante el auge del alquiler y la escalada de las rentas que se registra en nuestro país.

El mecanismo es sencillo: los inversores adquieren edificios de viviendas construidos específicamente para ser arrendados y que generen una rentabilidad objetivo sobre el capital invertido. «La rentabilidad que ofrece a nivel general el mercado del alquiler en España se sitúa entre el 5% y el 6%, cifras que hacen referencia al parque de viviendas en régimen de alquiler en manos de particulares», un mercado no profesionalizado, tal y como apuntan desde la consultora Knight Frank. Dichos fondos «dirigen sus estrategias a la obtención de unas rentabilidades netas objetivo entre el 3,5% y el 4%» en los principales mercados, como Madrid o Barcelona. La firma identifica un negocio incipiente en varias ciudades y constata que «hay muchos inversores que ya están ya muy interesados en impulsarlo».

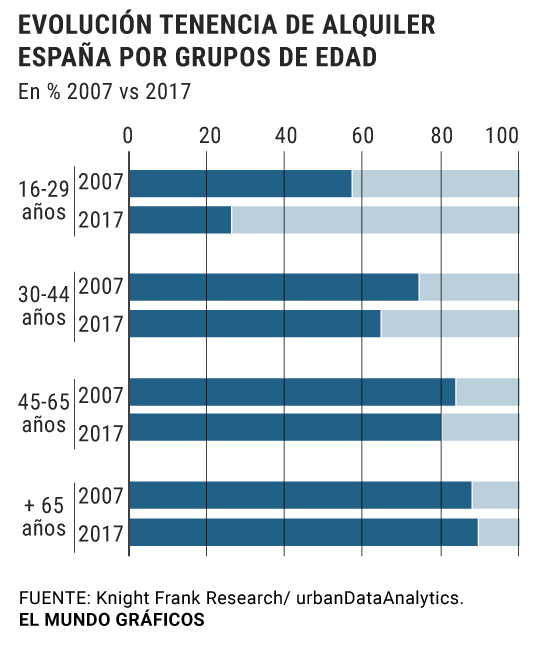

Pese a que el sentimiento de propiedad sigue muy arraigado entre los españoles, la última gran crisis empujó a muchos ciudadanos al régimen de alquiler. Las dificultades económicas y laborales, el endurecimiento de las condiciones para obtener una hipoteca y el cambio sociocultural de las nuevas generaciones ha provocado un cambio en el escenario residencial del país.

90.000 VIVIENDAS AL AÑO

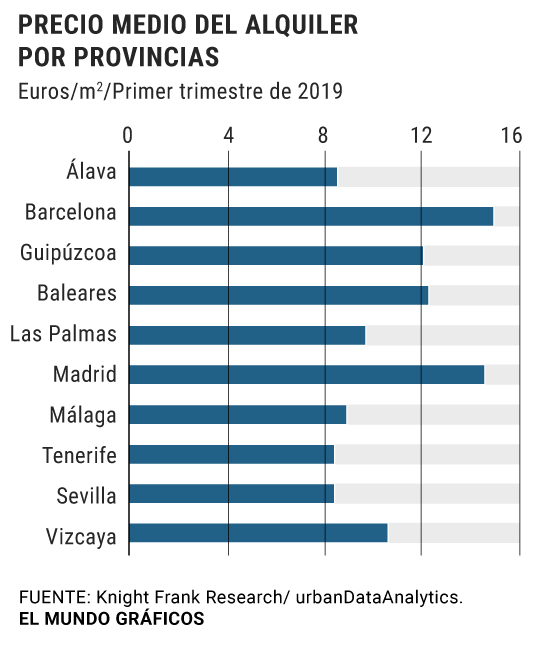

Desde 2010, el porcentaje de población que vive de alquilerse ha elevado desde el 20,2% hasta el 22,9% de la actualidad y eso, además, ha presionado los precios al alza. Según los datos de la consultora recogidos en el informe Private Rented Sector 2019, el precio medio del alquiler en España se incrementó en 2018 un 20% respecto a 2007, con Madrid y Barcelona a la cabeza. Sus previsiones apuntan que la tendencia se mantendrá, con una demanda de alquiler que crecerá a un ritmo de 90.000 viviendas por año.

La escasez de suelo disponible y los retrasos en la concesión de licencias hacen complicado pensar que el mercado pueda dar respuesta a esa demanda, pero «un porcentaje cada vez más alto de esa demanda estará cubierto por fondos e inversores institucionales», apunta Carlos Zamora, director de Residencial de Knight Frank. «Se trata de una profesionalización de la gestión y del mercado», añade Humphrey White, director general de la firma en España.

Gigantes como Blackstone o Cerberus se han convertido en los últimos años en los mayores caseros del país y muchos ven en ellos a los culpables de la vertiginosa subida de los precios de arrendamiento. Lo cierto es que este tipo de fondos y empresas especializadas poseen apenas un 5% del parque de viviendas de alquiler en España, mientras que el 95% restante está en manos de particulares y pequeños propietarios.

Frente a las voces críticas, otras ven en la inversión privada y en el build to rent una vía para agitar la competencia y frenar la remontada de los precios.

PROMOTORAS

La otra parte de esta ecuación la completan las promotoras. «Los operadores especializados en alquiler se han convertido en un nuevo público objetivo para promotoras», reconocen desde Metrovacesa. «El creciente interés de los inversores profesionales por este tipo de operaciones nos ha permitido identificar varios proyectos complementarios con la promoción residencial tradicional, por lo que no descartamos cerrar nuevos acuerdos como el alcanzado con Ares Management», asegura a EL MUNDO. La promotora vendió un portfolio de 121 viviendas para alquiler al fondo estadounidense en una operación cerrada en el primer trimestre del año por 29 millones de euros.

Otra de las grandes promotoras en Bolsa, Aedas Homes, cerró en abril con el mismo fondo un acuerdo para el desarrollo y entrega de hasta 500 viviendas en cuatro proyectos residenciales destinados al alquiler. Según David Martínez, CEO de la compañía, este tipo de promociones facilita el acceso a la vivienda, sobre todo a los jóvenes, atiende a una creciente demanda y profesionaliza el mercado. «Dada la concentración y ubicación de nuestro banco de suelo, estudiaremos más oportunidades de negocio siempre que aporten valor».

Neinor Homes admite que vender promociones a fondos «es una opción que estamos estudiando», si bien su línea roja es que se respete su margen promotor, «entre el 24% y el 28%».

MÁS PEQUEÑAS Y CON MÁS SERVICIOS

Una de las claves del modelo build to rent radica en la tipología de viviendas que se construyen para el alquiler. Tal y como recoge el informe Private Rented Sector 2019, el diseño juega un papel «decisivo, tanto para optimizar el producto como para crear viviendas con un carácter distinto, creando un entorno rico y variado que atraiga a una gran variedad de usuarios».

Los edificios están pensados para generar una sensación de confort y comunidad para el inquilino e incluyen gran variedad de zonas comunes, que van desde espacios de trabajo hasta terrazas comunitarias y gimnasios. «Todos estos aspectos juegan a favor de la retención a largo plazo de los arrendatarios y reduce la tasa de desocupación de los inmuebles, lo que tiene un impacto directo sobre los ingresos operativos netos» de los caseros.

El alquiler se concibe así como un servicio integral. En este contexto, las viviendas reducen su tamaño -los productos más demandados tienen una superficie inferior a 70 metros cuadrados– y potencian su atractivo mediante la oferta complementaria. Esta estructura permite, por un lado, que el inquilino disponga de sus espacios y, por otro, que el inversor obtenga rentabilidades más atractivas y genere rentas mensuales asumibles para el mercado.

«Antes, este tipo de iniciativas surgían cuando un promotor no había logrado vender las viviendas de un bloque y las ponía en alquiler», explica Jorge Sena, socio y director del Área Comercial de Knight Frank; ahora se trata de proyectos concebidos para el arrendamiento desde su origen. «Son activos anticíclicos, con una alta rotación que garantiza índices de ocupación altos y estables y reduce los riesgos», añade.

Las coronas de Madrid y Barcelona son las ubicaciones más atractivas por el balance entre riesgo y rentabilidad, y prima que exista una buena conexión por transporte público y privado con los centros de las ciudades.

Fuente: https://www.elmundo.es/economia/vivienda/2019/06/27/5d134e9dfc6c83e2348b4684.html