En anteriores artículos analizábamos la generosidad del sistema de pensiones español comparándolo con otros países. También calculamos la «rentabilidad» esperada de la «inversión» en Seguridad Social de varios tipos de cotizantes si las condiciones actuales no cambian. En el último artículo de esta serie veremos qué ocurre con las rentabilidades de los cotizantes españoles si cambian las condiciones para el cálculo de la pensión y la revalorización de la misma una vez que se accede a ella. Empecemos.

El invierno demográfico

El invierno demográfico es una realidad que España va a tener que afrontar en las próximas décadas. El envejecimiento de la población hace que cada vez menos cotizantes tengan que sostener un número creciente de personas dependientes. Si nada cambia, nuestro país va a tener que afrontar dicha empresa con un sistema de pensiones de reparto.

El invierno demográfico se espera que sea, en cualquier caso, muy duro. Pero el desafío será mucho más complicado bajo un sistema de reparto. El sistema de reparto implica unos pasivos u obligaciones de pago futuras (pasivos contingentes) no respaldados por ningún tipo de activo (en claro contraste con el sistema de capitalización, que acumula activos financieros contra los pasivos contingentes).

El «respaldo» en el sistema de reparto viene dado por la esperanza de que en el futuro existan suficientes trabajadores y cotizantes a la Seguridad Social como para sostener las pensiones futuras. El sistema de reparto, en suma, es una pirámide (en finanzas se entiende que este tipo de estructuras son, básicamente, una estafa). Sin embargo, esta pirámide puede ser sostenida durante un largo periodo de tiempo combinando algunas de las siguientes medidas:

- Ingreso de nuevos cotizantes a la Seguridad Social (ampliando la base de la pirámide).

- Incremento de aportaciones de cotizantes actuales (ampliando la base pecuniaria de la pirámide).

- Recorte de prestaciones para los jubilados (reducción de la cúspide pecuniaria de la pirámide).

En España, la primera opción se vislumbra complicada en el futuro cercano. El invierno demográfico, los problemas de incorporación al mercado de trabajo de ciertos tipos de inmigración, el presumible despegue de Latinoamérica (lo que conlleva una caída de la inmigración hispana) o el movimiento del «centro de gravedad económico» hacia oriente (en el futuro serán países orientales los que presumiblemente reciban inmigrantes) son algunas de las circunstancias que hacen muy difícil el ingreso de nuevos cotizantes al sistema de Seguridad Social. Por tanto, parece que el incremento en las cotizaciones actuales y el recorte de prestaciones a los jubilados actuales (y futuros) es la única salida si queremos continuar con el sistema de reparto.

El segundo punto (ampliación base pecuniaria pirámide) no es el objeto de este artículo, baste decir que los trabajadores ya pagan, de forma directa o indirecta, el 36,25% de su salario en cotizaciones sociales. Si añadimos el peso extra del IRPF y otros impuestos, parece que el espacio para incrementar dicha cifra es limitado.

¿Y si las condiciones actuales no se mantienen?

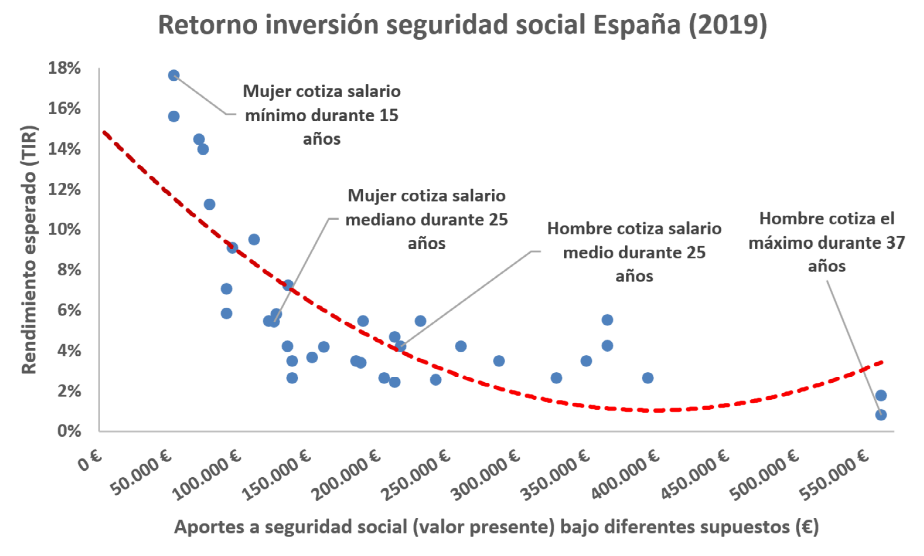

Recordamos aquí los cálculos originales de rentabilidad bajo el muy optimista supuesto de que las condiciones para los cotizantes actuales no cambiarán. Aquí puede ver el gráfico, los detalles de cálculo los puede ver aquí:

Con estos cálculos, la rentabilidad de la Seguridad Social española es muy alta en algunos tramos, llegando a un increíble 17,62% en el mejor de los casos, y mediocre en otros, un 0,82% de rentabilidad en el peor de los casos.

El problema es que en nuestros cálculos suponíamos que las pensiones mantendrían el valor adquisitivo. Sin embargo, la última reforma de la Ley de Seguridad Social «blinda» las pensiones asegurando una revalorización mínima del 0,25%, lo que en términos reales conlleva un recorte esperado del poder adquisitivo del 1,75% anual.

En nuestros cálculos también suponíamos que las condiciones para el cálculo de la pensión (jubilación a los 67 años, 37 años de cotización, 25 años para cómputo pensión, etc…) se mantendrían, cosa que no ha ocurrido en el pasado. De hecho, la Ley general de Seguridad Social ha sido reformada varias veces con objeto de recortar paulatinamente las prestaciones de los asegurados (reforma 1985; reforma 1997; reforma 2011; reforma 2013). Teniendo en cuenta estos problemas, hemos elaborado tres escenarios:

- El escenario base será un escenario muy optimista en el que las condiciones actuales no cambian (el escenario del anterior gráfico y artículo).

- Adicionalmente, se elaborará un escenario neutral que llamaremos de reforma moderada en el que cambiarán varias condiciones, pero no de forma drástica.

- Por último, elaboraremos un escenario de reforma agresiva en el que las condiciones para el cálculo de pensiones y la revalorización de las mismas sufran severos cambios.

Escenario de reforma moderada

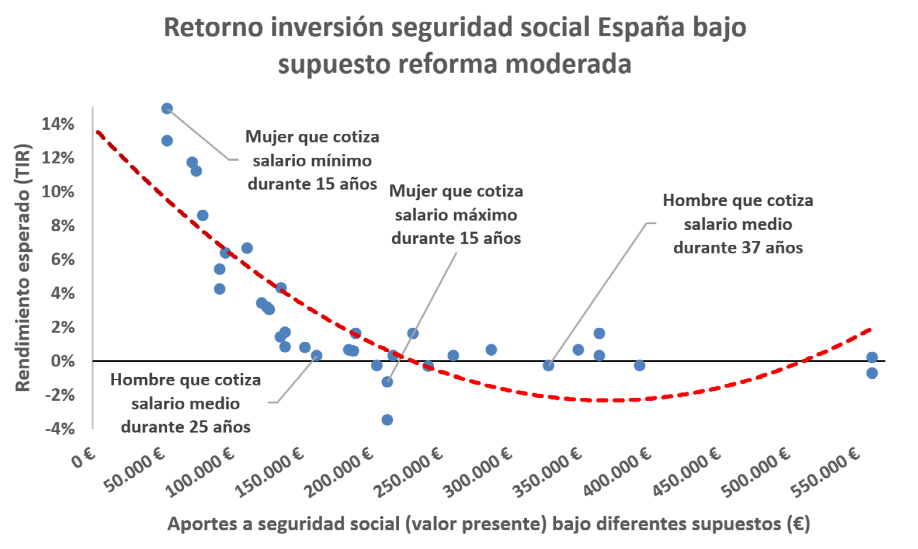

Vamos a suponer las siguientes condiciones para nuestro escenario de reforma moderada, entre paréntesis se encuentran las condiciones actuales:

- Revalorización media anual del 1% de las pensiones (cercano a inflación, 2% media).

- 30 últimos años para cálculo base reguladora (25 años).

- 42 años cotización mínima para cobro pensión completa (37 años).

- Jubilación a los 70 años (67 años).

- Último periodo no actualizable inflación 5 años (2 años).

- Caída pensión máxima 5%.

Todas estas medidas están destinadas, e implican de forma casi inexorable, recortes en las pensiones de los cotizantes actuales de la misma forma que las últimas reformas iban encaminadas ese mismo fin. Con estos datos podemos recalcular las rentabilidades por tipo de cotizante y vemos cómo, efectivamente, las rentabilidades caen en picado, incluso algunas se vuelven negativas.

La expectativa es que aquellos cotizantes que aporten más de 250.000 euros en valor presente a lo largo de su vida tendrán un rendimiento negativo. Es decir, recibirán menos renta de la que aportaron.

Hemos de recordar que todos los cálculos están realizados a valor presente, es decir que es posible que en euros corrientes, los euros que «vemos» salir de nuestro salario sean menores a los euros que «veremos» entrar a nuestras cuentas corrientes cuando percibamos la jubilación. Sin embargo, una vez que actualizamos el valor del dinero en el tiempo, y la expectativa de crecimiento de salarios, el cómputo sería negativo para aquellos que aportan al sistema más de 250.000 euros.

Escenario de reforma agresiva

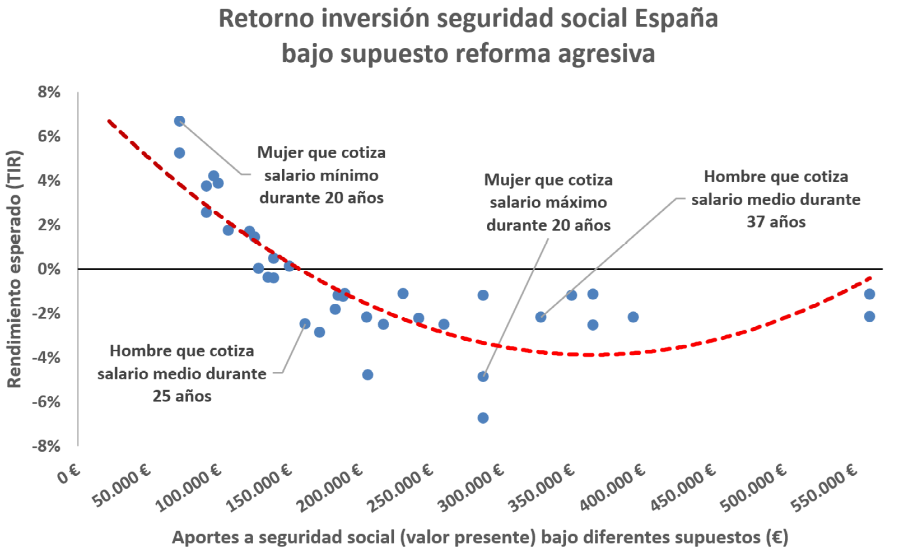

En este caso vamos a suponer una modificación de las condiciones más severas que las contempladas en el escenario anterior -entre paréntesis se encuentran, de nuevo, las condiciones actuales-:

- Revalorización anual de 0,25% de las pensiones (cercano a inflación, 2% media)

- 35 últimos años para cálculo base reguladora (25 años)

- 45 años cotización mínima para cobro pensión completa (37 años)

- Jubilación a los 73 años (67 años)

- Último periodo no actualizable inflación 7 años (2 años)

- Cotización mínima 20 años para obtener pensión contributiva (15 años)

- Caída pensión máxima 10%

- Caída pensión mínima 5%

En este escenario de reforma agresiva, las rentabilidades, como era de esperar, caen mucho más que en el anterior escenario. De hecho, más de la mitad de los cotizantes «tipo» de nuestro estudio obtendrían rentabilidades negativas. Las rentabilidades negativas esperadas se obtienen a partir de 150.000 euros de aportación al sistema de Seguridad Social.

En este escenario de reforma agresiva, el peor rendimiento lo obtendría un hombre que cotiza el salario máximo durante 20 años (-6,73%). El mejor rendimiento lo tendría una mujer que cotiza el salario mínimo durante 20 años (+6,69%).

Comparativa de los tres escenarios

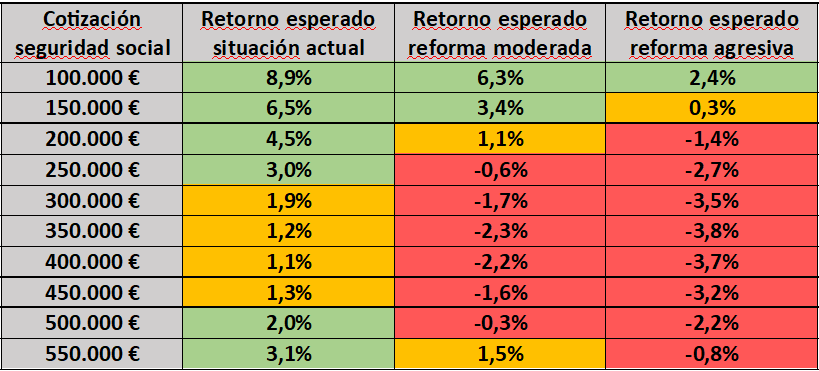

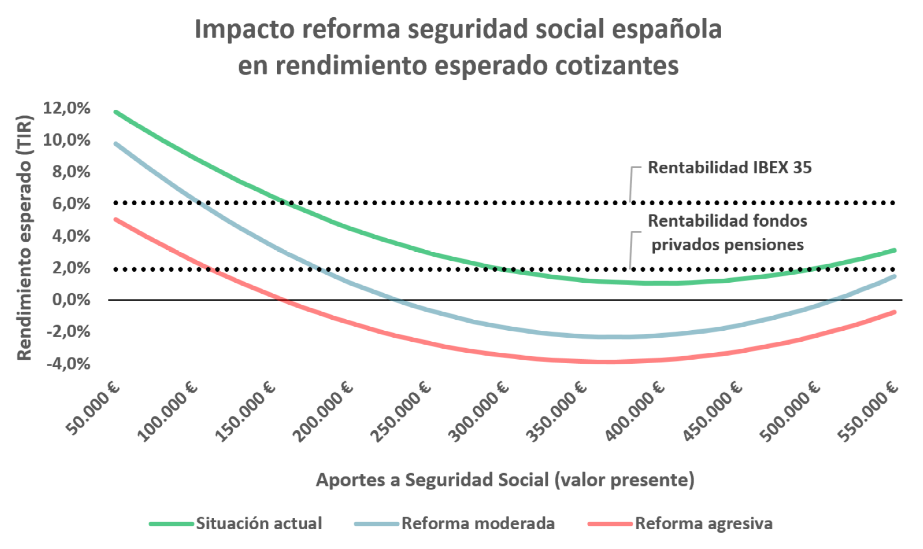

Si comparamos los retornos esperados en función de la aportación al sistema de Seguridad Social bajo los tres escenarios obtenemos los siguientes resultados:

Fuente: Elaboración propia a partir de datos obtenidos en www.seg-social.ese INE. Datos calculados a partir de los coeficientes de la regresión cuadrática de los gráficos anteriores. En rojo se resaltan los rendimientos negativos. En amarillo se resaltan los rendimientos esperados por debajo del rendimiento de los fondos privados de pensiones españoles.

Los cuadros en rojo denotan rendimientos negativos, mientras que los cuadros en amarillo indican rendimientos inferiores al rendimiento medio de los fondos de pensiones privados españoles. Bajo una reforma agresiva, la práctica totalidad de cotizantes obtienen retornos negativos. Por su parte, una reforma moderada implica que la mayoría de cotizantes tendrán retornos negativos. Los retornos negativos sólo se evitan en la insostenible situación actual.

Los mediocres fondos de pensión privados españoles, que consiguen rentabilidades bajísimas en comparación con otros tipos de inversión, consiguen retornos muy superiores a los de la Seguridad Social bajo los dos supuestos de reforma. Los fondos de pensiones son incluso mejores que la Seguridad Social bajo el sistema actual para cotizantes que aportan entre 300.000€ y 450.000€ al sistema de pensiones.

Por último, comparemos la rentabilidad de los tres escenarios contra la rentabilidad del Ibex 35 y de los fondos privados de pensiones españoles. Podemos ver la comparativa en el siguiente gráfico.

Conclusión

El sistema de Seguridad Social es una pirámide. Como cualquier estructura piramidal necesita un constante influjo de personas que alimente la base de la pirámide. Cuando las personas y las cotizaciones asociadas a ellas no llegan, el sistema quiebra. Pero el sistema de Seguridad Social tiene la capacidad de modificar las condiciones para el cobro de las pensiones futuras. Al hacer esto, modifica las rentabilidades esperadas de las cotizaciones presentes.

Hemos propuesto tres escenarios de reforma en las condiciones de acceso a la pensión: continuar con la situación actual, una reforma moderada, y una reforma agresiva. En la situación actual, las rentabilidades son muy buenas para algunos (los que menos cotizan), tan buenas que casi igualan a los mejores gestores de fondos de inversión. Sin embargo, para otros (los que más aportan), su rentabilidad es nimia.

Creemos que el escenario más probable es una reforma moderada en el corto/medio plazo. En este escenario, una parte importante de los cotizantes obtendrían rentabilidades negativas y la práctica totalidad tendrían rentabilidades inferiores a las rentabilidades ofrecidas por los fondos de pensiones privados.

Nuestro escenario agresivo es un escenario poco probable, por presiones políticas, en el corto/medio plazo. Sin embargo, creemos que es altamente probable que se adopte en el largo plazo, cuando la base de la pirámide sea más estrecha que la actual y la reforma moderada se torne incapaz de dar sostenibilidad a un sistema (de reparto) estructuralmente insostenible.

En definitiva, como cotizante a la Seguridad Social española usted se encuentra entre la espada y la pared. Sus políticos le han vendido la cuadratura del círculo, el sistema de reparto no puede ofrecerle lo que le promete. Lo más probable es que sus cotizaciones se esfumen y la pensión que obtenga sea una fracción de la que le compete en base a la legislación actual. Es crucial que se reforme el sistema de Seguridad Social español y que mute paulatinamente hacia un sistema de capitalización del ahorro.